Si bien el rol de un gerente de crédito es variable en su alcance, generalmente se le encarga administrar el departamento de crédito y tomar decisiones sobre límites de crédito, niveles aceptables de riesgo y condiciones de pago para sus clientes, en otras palabras, reducir la deuda incobrable y cobranza de facturas de clientes vencidas. En este artículo, examinaremos 3 métricas que son fundamentales para ayudar a los gerentes de crédito a hacer precisamente eso.

Responsabilidad Primaria De Los Gerentes De Crédito

Antes de profundizar en una conversación sobre informes y métricas detalladas, es útil revisar el rol principal y la responsabilidad de un gerente de crédito..

- Controlar la exposición y los gastos de la deuda incobrable a través de la administración directa de los términos de crédito en los libros mayores de la compañía.

- Mantener fuertes flujos de efectivo a través de colecciones eficientes. La eficiencia del flujo de efectivo se mide utilizando varios métodos, el más común de los cuales es Días de Ventas Pendientes (DVP).

- Garantizar que la empresa conserve una Asignación Adecuada Para Cuentas Dudosas.

- Monitorear el portafolio de cuentas por cobrar por tendencias y señales de advertencia.

- Establecer límites de crédito.

- Establecimiento de criterios de calificación crediticia.

- Establecer y garantizar el cumplimiento de una política de crédito corporativo.

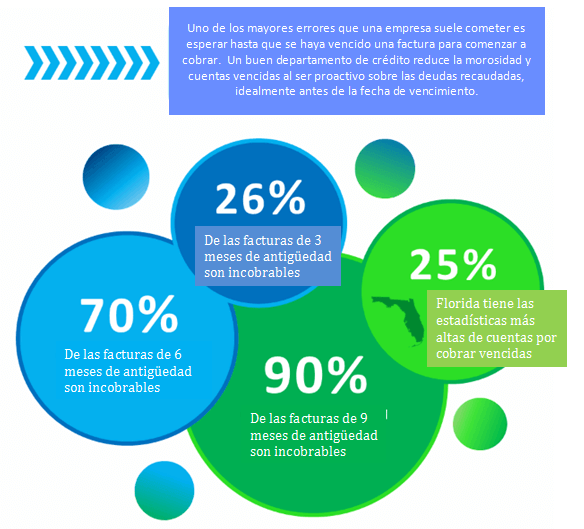

Recolectar deudas de los clientes puede ser una tarea difícil y el proceso de cobranza no es algo que mucha gente espera. Es fácil abandonarlo y postergar el problema. Pero cuanto más tiempo no se paga una factura, es menos probable que cobre el pago.

La clave es administrar proactivamente las cuentas por cobrar y procesar los pagos de los clientes antes de que las cosas lleguen a la etapa de cobros. A continuación, se muestran las métricas clave a las que los gerentes de crédito necesitan acceder y que deben hacer un seguimiento para poder hacerlo.

1. Supervisar Los Días De Ventas Pendientes (DVP)

DVP indica la cantidad promedio de días que le toma a su empresa recolectar fondos después de que se realizó una venta. Mientras más bajo sea el DVP, más efectivo habrá disponible para que la empresa reinvierta en mercadeo, ventas y operaciones.

Para muchas empresas, reducir el DVP puede ser un gran desafío. Pero el beneficio alcista de un mayor flujo de efectivo y fondos adicionales para el crecimiento puede valer la pena. Un método simple para reducir DVP es convertir el papel en correo electrónico con facturación electrónica, lo que también reduce los costos de mano de obra y materiales. Las empresas a menudo pueden reducir el ciclo de cobranza de 2 a 6 días después de implementar la facturación electrónica.

Otra estrategia incluye enviar cartas recordatorias activadas. En la mayoría de las situaciones, los clientes no deciden conscientemente evitar pagar una factura, simplemente se olvidan. Este es el principal desafío asociado con la reducción de DVP. La facturación electrónica y los correos electrónicos de recordatorio pueden ayudar enormemente a superar este desafío.

2. Seguimiento de Contabilización de Pérdida

La contabilización de pérdidas se producen al darse cuenta de que un activo, en este caso las cuentas por cobrar, ya no se puede convertir en dinero en efectivo o proporcionar un mayor uso al negocio. Los créditos no pueden cancelarse hasta que los esfuerzos de cobro hayan cesado.

Si una cuenta tiene más de seis meses, la probabilidad de pago sin una agencia de cobranza o demanda disminuye sustancialmente. De acuerdo a El Minuto de Contabilidad por Sutherland, el porcentaje de facturas pendientes no será pagado:

- 26% de las facturas de 3 meses de antigüedad son incobrables

- 70% de las facturas de 6 meses de antigüedad son incobrables

- 90% de las facturas de 12 meses de antigüedad son incobrables

Minimizar la contabilidad de pérdidas es un componente clave para mejorar el flujo de efectivo. Cuanto menor sea el monto de amortización, más feliz queda el negocio. Esto significa que cuanto más rápido pueda reducir el monto de la cancelación, mejor será para todos.

Ver también: Consejos para Mejorar el Flujo de Efectivo [Infográfico]

3. Evaluar El Riesgo Crediticio

Sus clientes conforman su cartera de negocios. Con una cartera, viene el riesgo de crédito. Todos hemos tenido clientes con un historial de pago a tiempo y aquellos clientes que pagan, pero pagan tarde. La clave para mantener un flujo de caja saludable y un DVP bajo es aislar a los contribuyentes retrasados. Consistentemente los pagadores tardíos deben tener diferentes límites de crédito y estrategias de cobro aplicadas a sus cuentas para reducir el riesgo. Controle cuidadosamente las tendencias de pago con los informes de antigüedad e implemente un sistema de calificación crediticia para reducir el riesgo crediticio general.

La forma más común en que las empresas hacen un seguimiento de la solvencia crediticia es obtener calificaciones de crédito de los clientes de una empresa de supervisión de crédito. Hay muchas firmas de monitoreo de crédito allí; como Dun and Bradstreet, Experian o Equifax, por nombrar algunas. Estas firmas le permiten verificar el crédito de una empresa individual, un subconjunto de la totalidad de su cartera de clientes. Si desea que la calificación crediticia de sus clientes se actualice a pedido y esté disponible de inmediato para las decisiones de solvencia crediticia, seleccione una firma de supervisión de crédito que se integre con su cuenta por cobrar o sistema de software de colecciones.

Una de las empresas de supervisión de crédito más antiguas y más grandes es NACM Informe de Crédito Comercial Nacional. El Informe Nacional de Crédito Comercial de NACM le brinda un puntaje predictivo y una clasificación de riesgo bajo demanda a través de su cuenta por cobrar o su software de cobranza. Se necesita una visión exacta de cómo paga un cliente para tomar decisiones sobre asignación de crédito y decisiones de límite de crédito para reducir el riesgo de crédito y aumentar sus posibilidades de pago.

Cómo Recaudar Pagos Y Vencer A La Deuda Incobrable

No es un secreto que cobrar cuentas por cobrar tiene su parte justa de desafíos únicos. Sin embargo, superar estos desafíos se vuelve sistemático una vez que haya encontrado un sistema efectivo para rastrear las métricas e implementar estrategias de cobranza.

Un método probado es el uso de un sistema de cuentas por cobrar y cobranza como Collect-IT. Collect-IT es un sistema de cobranzas integral que puede organizar, categorizar y aportar los datos de modo que el seguimiento de DVP, las facturas antiguas y la supervisión de clientes de alto riesgo sea automática. Con Collect-It en su lugar, puede ser proactivo en su proceso de cobranza y mejorar el flujo de caja.

Además de proporcionar métricas de cuentas por cobrar para el análisis, Collect-IT ofrece herramientas para automatizar tareas cotidianas y repetitivas.. Resalta automáticamente las cuentas que requieren atención y programa recordatorios, cartas y llamadas para esas cuentas. Porque ser proactivo con su proceso de cobranza mejorará el flujo de efectivo, reducirá las deudas incobrables y mejorará su negocio.